2015、2016年的市场明星属于强劲增长的OPPO、vivo。而在2017年中,我们回首过去的一年,走势最值得关注的两个厂商仍然是华为和小米。

各家咨询公司数据看华为(含荣耀)份额稳步提升至20%+,小米经历了神奇崛起、快速下滑、探底回升的走势,不可谓不波澜壮阔。华为自不再把小米当作竞争对手,荣耀已可独撼小米。两家企业之间话题不断,始终站在舆论的漩涡中央,高层之间曾针锋相对,粉丝之间也一直刀光剑影。

一个是曾经被神化的王者经历过山车走势后卧薪尝胆、意图王者归来,一个是根基深厚、不断学习超越青出于蓝的王者进行时,两个个性鲜明的企业之间的较量从来不曾停歇。

综合看,决定一个手机厂商走势的是用户争夺、渠道布局、高端引领力、产品力与对未来趋势的把控与布局。

一看用户流向

从中国电信市场用户换机来源与去向监测看,华为在抢夺异品牌量与用户流失规模两个指标上均高居各品牌第一,而在净流入方面华为表现不好,低于OPPO、vivo、苹果等主要竞争对手。

这与一般第三方咨询监测中华为份额持续上涨有所不同,因为第三方咨询公司更多看的是流入指标,无论是出货量或者是销售量。这个有没有风险呢?显然是有的。

第一,在电信市场,华为的存量规模大(占19%),早期华为在与运营商合作期间有大量的千元机、低端机沉淀用户,这些用户在换机时的流向选择受性价比等多种因素的影响;

第二,在华为走向中高端市场竞争时,对于低端市场的重视程度不可避免的降低了。

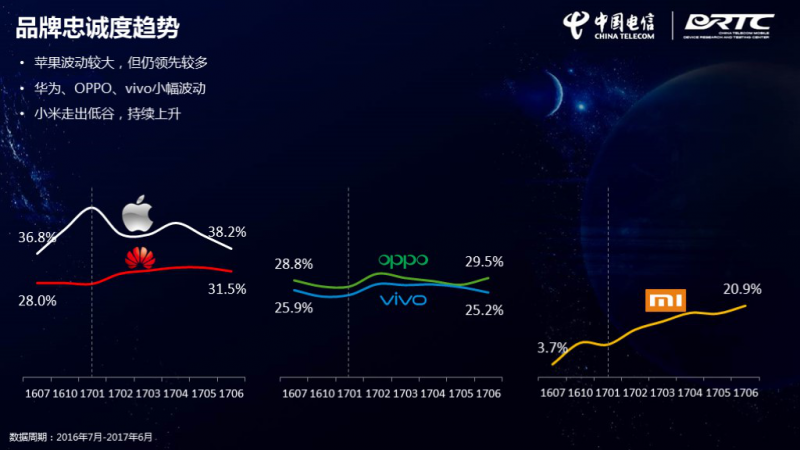

在衡量用户品牌忠诚度的复购率方面,华为达31.5%,仅次于苹果,趋势上是从2016年7月28%增长到今年6月的31.5%,处于高位小幅上涨趋势,走势健康。但是需要警醒的是,这个指标需要持续监测,如果一直维持这种状态,当抢夺能力下降时,华为有可能被翻盘得很快。

随着TOP5品牌市场份额已经接近80%的高集中度情况下,苹果、华为、OPPO、vivo等市场主导品牌的用户复购的可能性很大。

虽然,对于终端厂商而言,销售量是最主要KPI,但在当下存量零和竞争态势下,如何保留住自己的用户成为厂商的重要课题。毕竟留住一个用户比抢夺一个其它品牌用户的难度小一些,当然伤了用户心再回来的难度更大,同时口碑度的影响是几何级的。

在品牌忠诚度方面,小米在过去的一年呈现单边上扬走势,2017年6月已经达到20.6%(排名第5,接近TOP品牌均值,并且用户换机频度也高于均值),这个成绩相当不错。

在用户抢夺与流失的二维分析中,小米的净流入为正,这对于致力于用户经营模式的小米而言,意义重大,毕竟只有把用户规模持续做大,才可能实现真正的用户经营。相比华为而言,小米的走势仍需进一步观察,单边上扬之后的平台期才是观察重点。

二看渠道布局

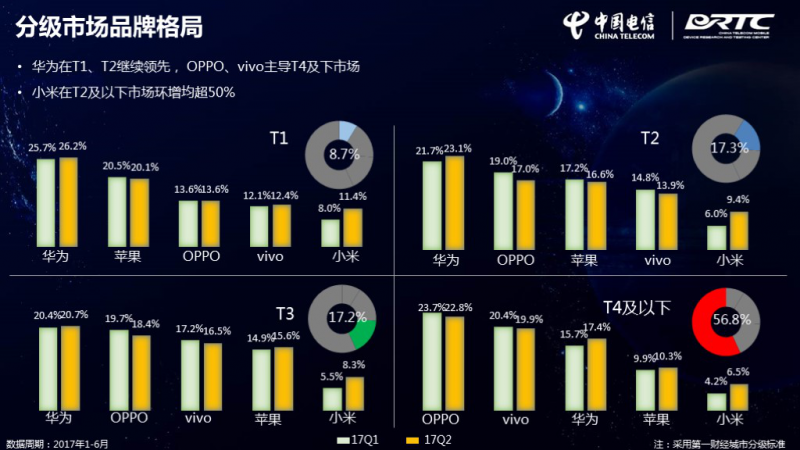

2017年,华为在T1-T3市场份额均超过20%+,处于第一位,在T1、T2市场领先优势加大。华为在高线市场的引领,个人认为更多还是品牌与产品力不断提升的结果。

在T4及以下市场华为相比OPPO、vivo的差距缩小,则某种程度上体现了华为在低线市场线下渠道的布局初见成效,再一次体现了华为对优秀模式学习与超越的优秀基因,从小米模式到OV模式,华为都是在学习中超越。

据华为朱平在华为2017半年报接受媒体采访时透露,2017年华为的县级体验店数量已经上升至1556家,市级体验店增至531家,合计2000家左右,并且表示华为将继续寻找线下渠道支撑点。

2017年2季度,小米在T1市场份额达到11.4%处于第5位,接近第4位vivo的12.4%。而在T2以下市场,小米Q2相比Q1环比增长50%+。

小米在一二线市场的增长,产品力提升是基础,而做新零售的载体——小米之家的作用不可小觑(或许不能仅仅从量的角度来衡量)。小米之家的蔓延式扩张是过去一年中的常态,以至于我们经常看到小米一日N店同开的盛况,雷军则表示不是在开店就是在开店的路上。到2017年7月,小米之家已接近140家。

在线上红利殆尽的同时,意图走新零售布局的小米,显然想走出不一样的线下。笔者认为小米之家带给小米的绝非仅仅是一个线下实体店的一城一池的得失,而是整个小米生态链的落地生根和对线下渠道的示范性牵引与信心的回归。

个人观察,在厂商大力拓展线下渠道的同时,其实零售店的日子并不好过。虽然调研表明,消费者对品牌店的偏好度在上升,但仍有一个度的把控。

在一二线城市的某些商圈,某些主导品牌的渠道覆盖面已经超量,在旗舰新品发售的前几个月存在一些不良现象。作为重资产投入,在部分零售店面甚至普遍需要依靠运营商补贴等活下去的窘境下,需慎重。

三看未来布局

AI炙热无需多言,华为、小米均看好AI前景。

华为遵循“上不碰应用,下不碰数据”的官道战略,在AI领域的实践我们看到是EMUI 5.0 永久不卡,荣耀Magic倡导的是情景应用促发“主动识别”的人机交互,以及宣称即将推出AI芯片。

小米则是以AI为手段升级用户经营(用户画像的构建等),重在AI与业务的结合,包括搜索、推荐、广告、云相册等,手机之外同时布局智能硬件,比如发布AI音箱,甚至尝试进入汽车领域,走的是小米生态链的AI +之路。

总体上看,两家公司在AI领域的布局同样体现的是公司风格的延续,华为可能会更侧重能力级,小米则可能选择从应用级突破,均是优势竞争下的寻求突破的最优选择,无所谓优劣,AI领域的布局与竞争都没有退路。

四看高端引领力

3000+市场向来是王者的桂冠,是一个厂商绝对实力的体现。

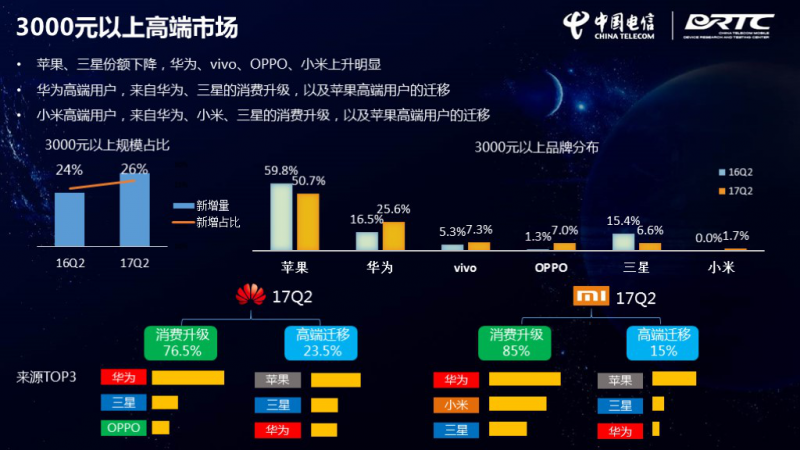

随着消费升级的浪潮,市场均价从千元档进入2000元档,3000+市场已经悄然超过25%以上的份额。无论是品牌体验还是产品体验(特别是拍照体验的差异更为凸显)上,3000元档则与千元档有显著的体验差异。

随着智能手机重要性、重度使用的加剧,“对自己好一点”的消费意识的崛起,中高端市场蛋糕的扩大是可想象的,关键在于有激发消费者购买欲的产品。

从品牌格局上看,与苹果、三星的下滑成显著对比的是国产品牌的崛起。华为份额超过25%,遥遥领先于竞争对手,这自然要归功于华为高端Mate系列、P系列的几代产品的优异表现。小米则实现了“0”的突破,2季度达到1.7%。

2017年Q2,华为3000+产品用户的来源中,可以发现,76.5%来自于消费升级(上一部手机在3000元以下),23.5%用户来自高端迁移(3000+用户的换机)。在消费升级的76.5%用户中,25.9%来自华为、9.2%来自三星、6.2%来自OPPO;在23.5%的高端迁移用户中有10.7%来自苹果、5.8%来自三星、5.6%来自华为。

与此对应,小米3000+用户中来自消费升级的比例高达到了85%,其中来自华为占了17.2%、小米13.7%、三星9.1%;而15%的高端迁移中,来自苹果的用户占了9.6%。

这组数据反映的重点是,国产品牌在3000+市场的崛起更多是受益于消费升级的驱动力。

特别值得关注的是,苹果、三星部分6000+产品的向下换机降档也不可小觑,有80%以上的用户换机选择了降档,而其中有45%的用户选择的是3000-6000元的机型。

超高端消费的理性回归,其根源在于国产品牌旗舰机产品竞争力相对苹果、三星5000+的产品已足以抗衡,而超高端消费的价值支撑点则在弱化。

五看产品力

通信性能方面向来是华为的立市之本和传统优势,华为、荣耀的重点机型在中国移动、中国电信的通信性能测评报告中基本处于TOP位置,此处无需赘述。

从用户反馈看,华为在中高端机型的满意度与净推荐值领先,3000+以上的Mate9、P10均表现突出。现在回头看前期被线上热炒的华为P10内存门,实际上对线下销量影响并不大大。

从本源看,华为应该庆幸的是天时——市场尚无致命的竞品替代,而究其原因在于高端消费者购买因素主要看品牌。

长期看,这一闪腰是一剂警醒良药,毕竟偶尔一次问题不大,但如若没有及时刹住,品牌力的损失是必然,带来的将是连锁效应。

小米在经历了2015年产品的痛楚之后,狠抓产品与质量,进步明显。2016-2017年的新品表现不俗,续航、双摄上积极补缺,全面屏、陶瓷材质上积极探索,正一点点拉回市场的信心。

<p style="box-sizing: border-box; margin-top: 0px; margin-bottom: 0px; color: rgb(51, 51, 51); font-family: Arial, 微软雅黑, 'Microsoft yahei', 'Hiragino Sans GB', '冬青黑体简体中文 w3', 'Microsoft Yahei', 'Hiragino Sans GB', '冬青黑体简体中文 w3', STXihei, 华文细黑, SimSun, 宋体, Heiti, 黑体, sans-serif; font-size: 16px; line-height: 30px; white-space: normal; background-color: rgb(255