过去两周,BAT们均发布了自己半年报,从业绩表现来看,似乎都已看见了曙光。戒掉大锅饭的阿里,「1+6+N」组织变革后呈现显著;腾讯本季度广告、视频号、海外游戏等业务板块表现亮眼,视频号更是一路狂飙。在AI浪潮下,百度强调AI对原有主业的重构,整体业绩超预期。

相对应的,大厂的云业务也相继提交了新的成绩单。独立后的阿里云结束了连续6个季度收入下滑的颓势;百度智能云已连续两个季度实现盈利,腾讯云所在的To B业务板块毛利与增长均呈现向好趋势。

「硅基研究室」梳理了BAT三家云业务的半年报成绩单,发现以下趋势:

一、BAT均在经历客户结构的优化,短期内影响了增长趋势。

二、尽管大模型成为云计算市场的关键角力点,但商业化还在早期

三、BAT们均在MaaS/PaaS提升业务竞争力。

四、集团内部的战略方向影响目前云厂商们的业务动作,出现明显的「攻/守」分化。

独立的阿里云:高利润、低增长

独立后的阿里云在逍遥子的带领下,交上了一份「高利润、低增长」的成绩单。截至今年6月30日,阿里云收入同比增长4%至251.23 亿元,结束了连续6个季度收入下滑的颓势,特别是在上一季度中阿里云收入增速为负。

收入回暖的同时,在利润方面,阿里云延续了过去的势头。本季度阿里云经调整EBITA利润增长近一倍至3.87 亿元。利润的高增长源自钉钉的正常化使用。阿里CFO徐宏在本季财报电话会上表示,钉钉使用的正常化,降低了租用和带宽成本。

而随着钉钉的「独立」,也将进一步提升阿里云利润端的表现。一方面,剥离钉钉,降低了运营成本,另一方面,基于算力需求,钉钉成为阿里云的客户,曾经的成本将被确认为阿里云的营收。有观点认为,钉钉独立某种程度上就是在为阿里云独立上市铺路,有利于其更好地寻求新的外部投资人。

但阿里云的压力依旧很大。 今年上半年,阿里云的营收规模面临着运营商云的「围攻」——被天翼云超越,被移动云逼近。在Q1财报中,阿里云将收入下降归结于两大原因:一是混合云项目受到1月份疫情反覆影响导致延迟交付,另一个原因是一个头部客户基于非产品因素,逐渐停止其国际业务对阿里云海外服务的使用。

Q2收入正向增长,说明了阿里云已逐步消化了上季度因产品与客户结构变化的影响。 但4%的微增也意味着阿里云当下正面临着客户结构的转化。

张勇也表示,在垂直行业领域,互联网、金融、汽车等数字原生企业,或者有明确数字化转型计划的企业,会是阿里云下一阶段的重点布局企业。「硅基研究室」观察到,阿里云近期已与陕煤集团、西门子、浙江卫健委、杭钢集团等达成合作,在能源、工业以及政务等领域加速拓展。

张勇此前已在全员信中已立下「军令状」,在未来12个月将阿里云智能集团从阿里集团完全分拆并完成上市,这意味着,短期来看,阿里云背负的增长与盈利压力依旧很大。

焦虑的百度智能云:持续盈利,但增长放缓

二季度的财报分析会议上,分析师的近10个问题中,近一半都问到了百度智能云的表现。

作为较早「All in AI」的互联网公司,二季度百度智能云同比增长5%达到了45亿元,并连续两个季度实现盈利。在云计算业务上,百度较早提出「云智一体」战略,以「AI+云」的差异化打法,在过去呈现出了明显的高增长劲头。

拉长时间线看,2021年与2022年是百度智能云的高速增长期。2021年,百度智能云增速始终高于行业平均增速的21%。2022年,智能云也是百度增速最快的业务。

但百度智能云增长明显放缓,上一季度同比增速为8%。放缓的原因有两点:一是百度智能云的客户结构正在改变。百度智能云的业务中,许多是聚焦在主要应用于工业及政务领域,如智慧交通等。此类项目需求受宏观经济波动持续缩减需求,一定程度上影响了百度智能云的增长。另一方面,AI大模型投入尚属早期,以「大模型带云」的路径还处于验证期。

与阿里云管理层所提及的一样,百度管理层也提到了其他领域的云需求增长正在抵消智慧交通的收入缺口。

二季度中,百度智能云新增了包括兴业银行、成都数据集团、汉得信息、金蝶、软通动力等外部企业,涵盖金融、互联网、政务等多个行业,不断丰富其客户结构。

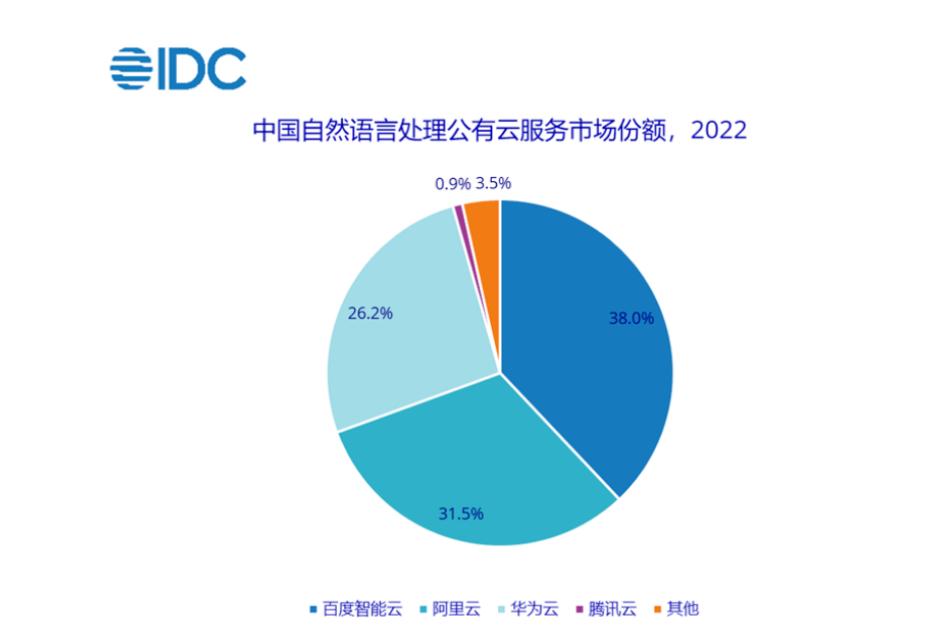

百度智能云在中国AI公有云市场份额保持领先。根据IDC数据,百度智能云市场份额占比继续排名第一,这也是百度智能云连续四年、第八次排名第一。

百度可能比任何人都更关注大模型的进展。 百度CEO李彦宏强调AI将对百度原有业务结构进行重构,在财报电话会议上他表示,年底百度将推出文心大模型4.0版本。

但有分析师问百度管理层如何看待大模型对云业务的影响,百度管理层表示,现有的以及新客户对生成式A非常感兴趣,其中有一些直接通过文心一言来提升生产力与效率,也有一些选择了百度的AI基础设施来打造自己的模型和应用。

但具体到业绩,百度管理层还是表示:“我们需要花一点时间才会看到这些对于业绩的贡献。”

佛系的腾讯云:瘦身成功,但战略保守

与阿里云与百度智能云相比,腾讯云则显得十分低调。

腾讯并没有单独披露腾讯云的收入,但腾讯云所属的To B业务板块(金融科技与企业服务)在Q2收入为487亿元,同比增长14%。企业服务业务已连续两季度增长,毛利率也显著提升。

此前我们在《腾讯云,支棱起来了吗?》一文中提到,毛利率的提升与腾讯2021年整体的「瘦身」战略相关。具体来说,一是产品结构与业务的转型。聚焦高附加值的自研产品,业务上转向利润更好的标准化业务PaaS和SaaS。二是角色的转变,明确做事的边界,从集成到被集成。

但瘦身所带来的基本面改善,对腾讯云而言,并非是完全意义上的胜利。一方面,就市场份额而言,在 IaaS+PaaS 市场,腾讯云市场份额已从11.1%减到 了9.9%。另一方面,比起阿里、百度的「进攻」姿态,腾讯云在大模型领域显得有些「佛系」。

腾讯云在财报中表示:“我们正在以腾讯云模型即服务(MaaS)为合作伙伴提供模型库,同时也在打磨我们自研的专有基础模型。”

此前腾讯云搭建了自己的「模型超市」,升级了此前的MaaS战略,目前腾讯云TI平台已全面接入Llama 2、Falcon、Dolly、Vicuna、Bloom、Alpaca等20多个主流模型。

尽管表现不温不火,但腾讯确实是互联网大厂中AI商业化进程迅速的玩家之一。 腾讯在To C上本身就具备天然的入口优势与流量价值,而大模型能力接入产品后,借助包括公众号 、小程序、支付、企业微信等组件的协同,形成生态内的闭环,此前马化腾也曾表示“不着急把半成品拿出来”。

总的来说,除了持续发力大模型外,BAT们在云计算业务上还需进一步寻找「确定性」,增速、业务与生态等都会是市场关注的重点。

本文来自微信公众号“硅基研究室”(ID:gh_cef05ac13977),作者:山核桃