21世纪的竞争不再是企业和企业之间的竞争,而是供应链和供应链之间的竞争。这个由英国著名供应链管理专家马丁·克里斯托弗在1992年下的论断,今天已成现实。

疫情之后,“得供应链得天下”几乎已经成为餐饮业的共识,餐饮产业上下游的联系也日益紧密。

2月22日,食材供应链企业“望家欢”宣布完成8亿元B+轮融资,这距离其B轮融资时隔不到一年。

更早之前的2月6日和2月8日,火锅食材生鲜超市懒熊火锅和查特熊也相继对外宣布获得资本融资。其中,懒熊火锅的新一轮融资是其在近一年内里获得的第四轮融资,融资金额总计已超过10亿元。

短短1个月,就有多个食材供应链企业获得资本青睐,融资规模动辄在亿元级别以上。

资本密集加码下注食材供应链企业背后,隐藏着哪些新商机?

食材供应链风口正盛,疫情之下十余家企业获资本青睐

近7年来,餐饮供应链一直都是被资本捧在手心里的宠儿。

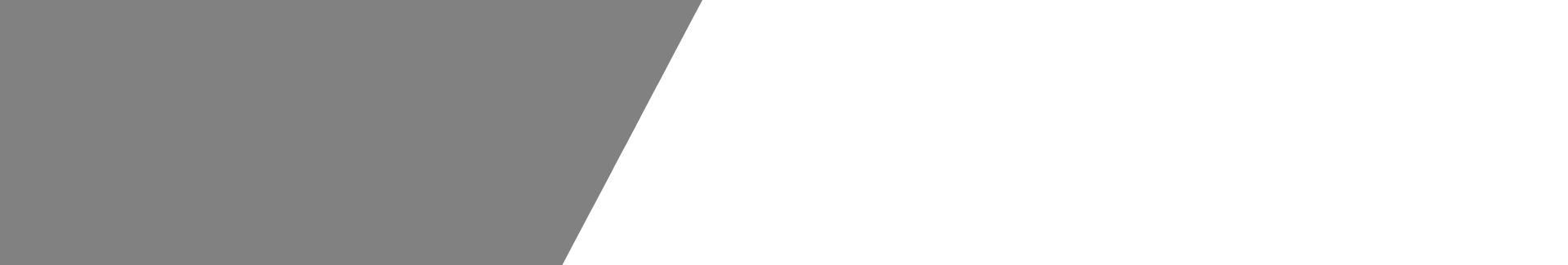

据番茄资本2019年初发布的《2018中国餐饮及餐饮供应链投融资报告》显示,自2014年起,截止2018年11月中旬,餐饮供应链及服务商投融资案例占比32%,远高于餐饮品牌的20.3%和饮品品牌的9%。除了数量排名以外,该领域的投资金额也占了49.9%,占据了当年餐饮投资的半壁江山。

2014-2018年4年间,餐饮供应链及服务商领域总投资事件达769起,披露总投资金额约1444亿元人民币,几乎是餐饮品牌、饮品品牌等其他四个细分领域的投资额总和,数量非常巨大。在这当中,餐饮供应链企业获投的案例数又是最多的,光是披露的事件就有247起,获投额达228.64亿元。

当时,番茄资本创始人卿永在解读该份报告时就明显表态,资本对纯餐饮的投资兴趣下降,对餐饮供应链服务企业以及具备食品属性的新餐饮更感兴趣。卿永透露,当时不少投资机构甚至不看餐饮品牌,只看餐饮供应链和新零售,其中,又以食材供应链和服务商最为惹眼。

到了2020年,餐饮行业发生了百余起融资事件,餐饮供应链,尤其是食材供应链板块更是备受资本青睐。

据红餐网不完全统计,2020年全年,至少有14家食材供应链企业获得了融资。入局食材供应链行业的投资机构不乏DCM中国、IDG资本、经纬中国等知名VC机构。

从融资频次看,不少供应链企业甚至在1年时间内融资多次。譬如锅圈食汇,分别于2020年2月和7月完成了B、C两轮融资,这也是其继2019年8月A轮融资以来完成的第三、第四轮融资;乐禾食品,自2019年3月宣布完成B轮融资后,2020年5月和11月再次获得C、D两轮跟投;而味库海鲜,则在2020年11月份同时宣布获得C轮、C+轮融资。

规模超万亿,暗潮涌动的食材供应链江湖

大概是在2015年前后,互联网浪潮来袭,各大企业纷纷入局,当年,市场上便涌现出一大批B2B的餐饮食材平台,如链农、莱美、望家欢等,各大企业蜂拥而至,抢占风口,利用互联网技术,优化资源配置。

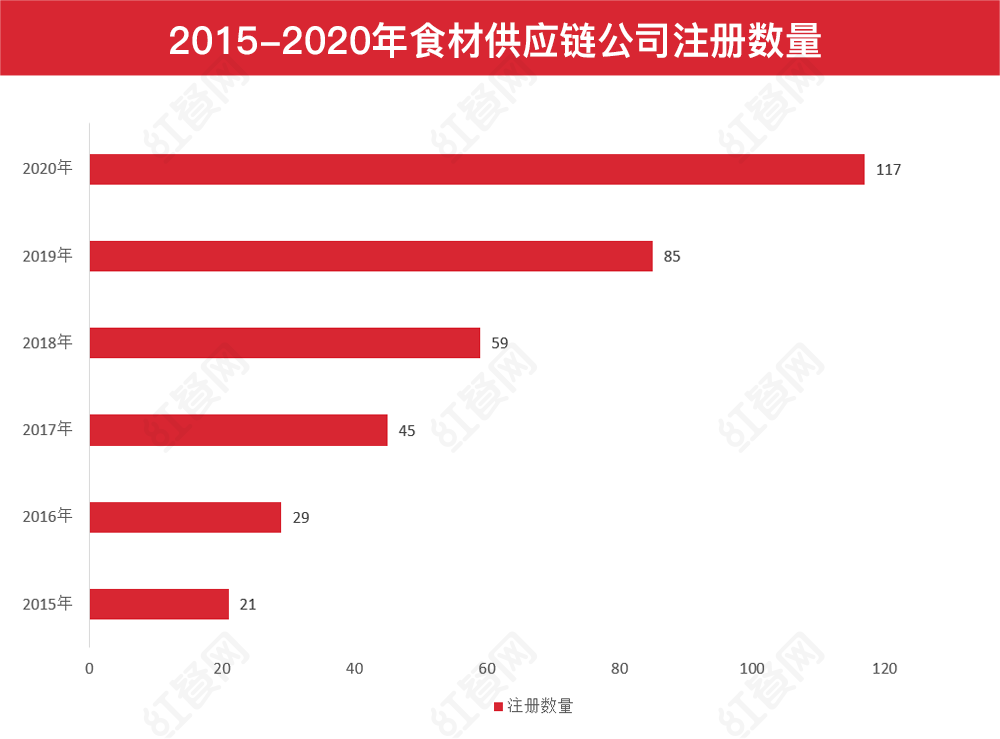

而企查查数据也显示,自2015年起,食材供应链公司的注册数量也在逐年递增。2015年食材供应链注册数量仅21家,到了2020年,新注册的食材供应链公司则翻了5倍之多。

在业内人士看来,这与餐饮业上游供应链产业的市场商机和巨大缺口不无关系。

一方面,是食材供应链的万亿金矿亟待挖掘。

国家统计局数据显示,2020年中国餐饮市场规模将近5万亿元,假如按照餐饮平均30%-40%的原材料成本测算的话,餐饮食材供应链市场规模至少有1.5万亿。

另一方面,餐饮供应链行业头部交椅虚位以待。

做餐饮供应链的人都知道美国的餐饮供应链巨鳄Sysco,这家全球最大的餐饮供应链企业自1969年扩张以来,如今已在全球设立了332个配送中心,服务客户超过60万。

据公开数据披露,2020财年Sysco的营收已经超过了600亿美元,然而,中国餐饮供应链头部企业的营收超过100亿人民币的,仍屈指可数。

显然,与发达国家较为成熟的餐饮供应链相比,中国的餐饮供应链仍处于初级阶段,各大企业仍有很大的掘金空间。

无论是资本的加码,亦或是餐饮供应链企业加速布局,都是在试图抢夺这个万亿的大蛋糕。

从目前的发展现状来看,我们可以将餐饮供应链划分为以下四大类,几乎每一条赛道上,都是一个供应链江湖。

第一类是餐饮企业上游延伸型供应链企业,指的是从传统餐饮企业裂变而来的供应链品牌,拥有中央厨房和产品研发能力,典型的有海底捞的蜀海供应链。

第二类是B2B的互联网电商平台,该赛道上包含了针对中小餐饮商户的美菜网,美团旗下的快驴进货,饿了么的有菜,以及服务与农贸市场及中小零售的互联网平台宋小菜,它们大都拥有独立的仓储物流和配送体系。

第三类是垂直餐饮供应链平台,比如服务团餐食材供应商的望家欢,专注于净菜供应的裕农、真功夫旗下的功夫鲜食汇,定位火锅食材超市的锅圈食汇、懒熊、查特熊,以及速冻品供应商千味央厨、安井、三全、惠发等。

第四类是单品爆品供应链平台,比如专注于小龙虾、牛蛙、酸菜鱼等餐饮爆品的信良记。

而最近几年,伴随着互联网、物流体系、国内基建等的不断完善,以及各路资本的大力助推下,餐饮食材供应链行业格局初现,而且每条细分赛道都出现了一些表现亮眼的领跑者。

比如餐饮企业上游延伸型供应链的典范——蜀海。

一开始,蜀海供应链是依托海底捞的中央厨房而设,原先只是海底捞的供应链部门,仅为海底捞提供食材采购、净菜加工等服务。

后来,蜀海通过对上下游资源进行深度整合,形成了一套完整的标准化体系,如今已打造成集销售、研发、采购、生产、品保、仓储、运输、信息、金融为一体的餐饮供应链服务企业。

据蜀海官网显示,目前蜀海供应链的合作客户超过了300个,其中不乏像九毛九、胡大、丰茂烤串等知名餐饮品牌。

领跑火锅食材赛道的锅圈食汇,自建了生产基地与食材供应链,在全国形成10大仓储中心、30多个分仓冷配物料网络,锅圈食汇产品日流可达20万件。而上游合作商方面,锅圈食汇拥有近500家合作ODM工厂,其中上市合作企业30多家,买手200多名。

专注团餐赛道的领头羊望家欢,成立于1995年,是农业产业化国家重点龙头企业。该集团在全国有近150家分、子公司,代理品牌超过200个,服务超过20000家大型客户,营收过百亿元。

万亿食材供应链赛道背后,痛点亟待解决

在各路资本的推动下,这几年我国供应链领域发展虽然有了明显的提速,但相对于发达国家仍然处于起步的初始阶段,各方面还不完善,上、中、下游的痛点都非常明显。

1、上游:源头分散,机械化、规范化程度低

相比发达国家如美国上游农产业的生产集中度高达90%以上,我国上游源头非常分散。

根据全国农业普查,同2006年相比,2016年我国农业的经营主体发生了巨大变化,但仍然是小农户和现代农业主体并存的局面。其中小农户数量占到农业经营主体98%以上,小农户从业人员占农业从业人员90%,小农户经营耕地面积占总耕地面积的70%。

可以想象的,供应链企业想要把这部分农户汇集起来,需要花费多大的人力、物力和精力。

此外,供应链企业的发展还受制于上游养殖的效率和不规范。

以养殖业为例。

从总体量上,我国是世界上当之无愧的第养殖大国,比如世界上养的鱼每3条中就有2条在中国;我国每年出栏生猪7亿头左右,占世界的50%左右;中国每年鸡蛋产量在3000万吨左右,占世界的40%左右。

然而,由于上游的养殖效率、饲料成本、以及不规范的养殖标准等,导致中国猪肉与美国猪肉有明显的成本、品质差距。

2、中游:物流冷链技术不足,且链条冗长,运输渠道成本高

中餐的食材大都强调新鲜,这对食材的运输条件要求极高,尤其是生鲜食品、肉制品等需要冷链运输,对于运输条件的要求也非常高。

而且,在餐饮供应链上,包括种植/养殖、食品加工、物流、仓储等诸多环节。然而,由于信息不对称,上下游难以联动,规模化程度低等因素,导致从农场到餐桌“战线”长且不透明,成本高且不利于监管,制约着供应链的发展。

比如牛肉,从牛的养殖地到餐厅,要历经产地、总代理、经销商、批发商、传统加工厂等十多道中间商,层层加价后,渠道成本非常高。

3、下游:菜系繁杂,难以标准化

西餐的标准化程度高,且对于冷冻食品的接受度较高,这为供应链的标准化提供了便利条件。

中餐细分,菜系众多,菜式繁杂,食材涉及甚至超过上万种SKU。以调味品为例,如茴香的品种多达20多种,而辣椒酱仅云贵川就有十余种。

再加上不同菜系、不同餐厅对于食材的选择标准也不相同,供应链企业很难实现全面覆盖或标准化。如一口正宗的重庆火锅,所涉及的香料就多达40余种,分属于20个不同的属种。

未来,谁能成为中国版的Sysco?

根据中国饭店协会与新华网联合发布的《2020中国餐饮业年度报告》,排在各业态前列的百家领军企业营业额合计不足2000亿元,占行业总量不足5%,有很大的成长空间。

餐饮行业整体处于“高频低效”的发展模式,几乎每一个大大小小的连锁餐饮,在供应链、成本结构、标准化等相互嵌套的环节,均存在明显痛点。上述报告还指出,目前有超过半数的餐饮企业都将关注点落在了供应链管理上。

再加上,近几年人力、租金等各项固定运营成本日益高涨,餐企希望借助供应链降本提效的意识陡然提升,越来越多企业认识到,优质高效,且有韧性的供应链,是餐饮企业降本增效的关键,在同质化严重的细分品类市场,甚至是企业自身的护城河和竞争壁垒。

然而,后端的供应链业务运作是一项巨大的工程。

一方面,供应链的打造,考验的企业是对上中下游三方资源的整合能力,靠规模化取胜;

另一方面,则是对企业资金实力的考验,供应链本是重资产的业务,如果企业自身没有稳定的造血能力或者输血渠道,基本上赚钱无望。

除此之外,还有一个非常重要的板块,如何借助数字化和智慧化的手段确保食品安全,做到每一项食材都可溯源,也是供应链企业必须考虑的一点。

从中国餐饮食材供应链的发展来看,目前各大玩家们仍处于跑马圈地的阶段,谁能笑到最后?我们拭目以待。